Alles hat irgendwann ein Ende

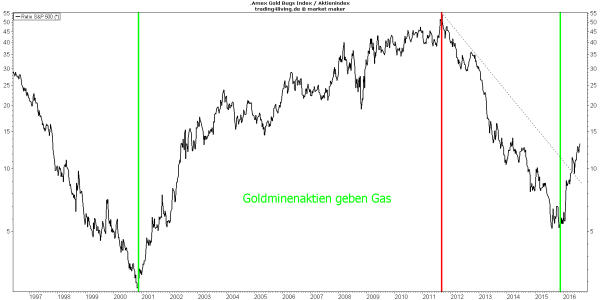

So begann mein Blogeintrag im Januar zum Thema Gold. Nach drei Jahren Baisse muckte das edle Metall auf. Es entwickelte Stärke gegenüber dem Rohstoffmarkt. Zu dem Zeitpunkt war nicht klar, ob es sich um ein kurzes Aufflackern handelt, oder ob mehr daraus werden kann.

Abbildung 1: Gold im Verhältnis zum Rohstoffmarkt. Die Ratio-Line im unteren Chart hatte eine massive Widerstandszone geknackt. So stellte sich die Situation Ende Januar dar.

Keine Eintagsfliege

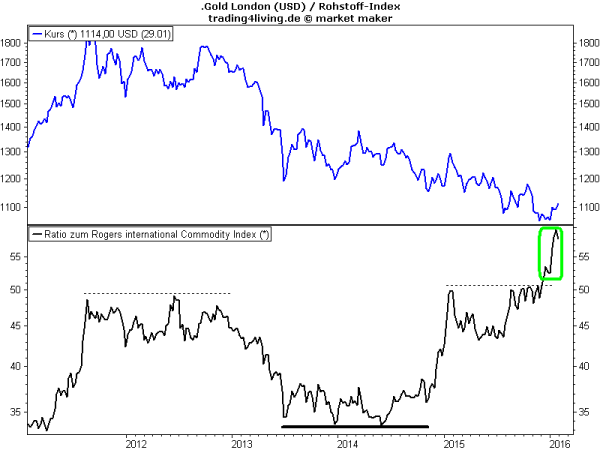

Anders als in den Jahren zuvor brach die Goldrallye nicht nach wenigen Wochen zusammen. Die Eintagsfliege entpuppt sich robuster Goldkäfer. Übersteht der Goldkäfer die nächste Verschnaufpause, dürften institutionelle Investoren mit längerem Atem das Spielfeld betreten.

Abbildung 2: Gold is back. Über zwanzig Prozent Performance seit Jahresanfang

Rasante Goldminenaktien

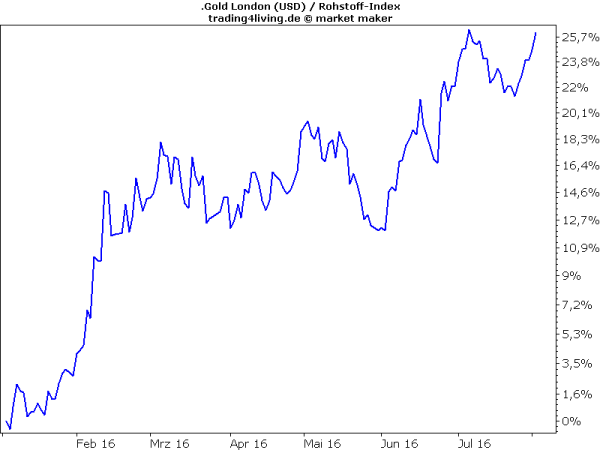

Noch interessanter finde ich Goldminenaktien. Wer mit dem Hebel auf Gold umgehen kann, dem eröffnen sich prickelnde Gewinnchancen. Die Abbildung Nr. 3 zeigt die langfristige Entwicklung des Goldminenindex im Vergleich zum US-Aktienmarkt S&P 500. Wir sind in eine entscheidende Phase eingetreten.

Vier Jahre Flaute

Die grünen vertikalen Linien markieren den Startschuss. Ab dem Zeitpunkt haben sich Goldminenaktien relativ besser als US-Aktien entwickelt. Nach vier schwachen Jahren können die Gold Bugs wieder lachen.

Abbildung 3: Der Goldminenindex im Verhältnis zum US-Aktienmarkt S&P 500. Die Ratio-Line hat den Abwärtstrend geknackt (gestichelte Linie).

Ritterschlag ante portas

Fazit: Das gelbe Metall und die Goldminenaktien haben die erste Bewährungsprobe mit Bravour bestanden. Überstehen sie die nächste Verschnaufpause, wird der Sektor für strategische Käufe interessant. Bis dahin überlasse ich Tradern die Goldwiese und verwende physisches Gold als eine Art „Haftpflichtversicherung“ in meinem Portfolio.