Noch zwei Jahre Hausse

So lautete vor einem Jahr der Beitrag in meinem Blog. Ich war nicht unter die Hellseher gegangen, sondern hatte die Statistik bemüht. Der Bullenmarkt war in die Jahre gekommen und hatte sein Durchschnittsalter erreicht. Zu hoch, zu weit, zu teuer waren schon damals geläufige Befürchtungen.

Noch ein Jahr?

Aber wie das so ist mit der Gleichmacherei, es gab auch Haussen, die zwei Jahre länger liefen. Davon ist ein Jahr verstrichen. Bleibt noch eins übrig. Hoffentlich weiß das auch der Markt. Die anhaltende Stärke der Blue Chips und großer Marken-Aktien ist ein Zeichen für den fortgeschrittenen Bullenmarkt. Aber anhand der Statistik das Ende zu prophezeien, halte ich für gewagt.

Anlagenotstand und Allianz der Notenbanken

Zahlenspielereien ohne ausreichend lange Historie sollten nicht überbewertet werden. Es wird wieder Ausnahmejahre geben, die die Statistiken in einem neuen Licht erscheinen lassen. Könnte die weltweite Allianz der Notenbanken („Draghi-, FED- und Japan-Put“) und der Anlagenotstand das Fundament für eine Aktienhausse legen, wie man sie nur alle paar Jahrzehnte erlebt?

Auf dem Weg

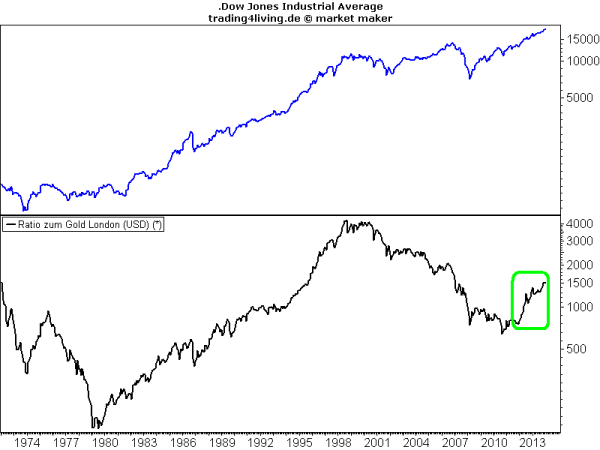

Wir wurden letztes Jahr Zeuge, wie der Dow Jones aus einer dreizehnjährigen Seitwärtsbewegung ausgebrochen ist. Im Vergleich zum „Aktien-Gegenspieler“ Gold wird die Zäsur pikant. Nachfolgend der aktualisierte Chart:

Abbildung 1: Dow Jones und Ratio zum Gold (untere Charthälfte).

Investieren in Unternehmen

Man kann jetzt darüber grübeln, ob das Zufall ist, Spinnerei oder mehr dahinter steckt – ich empfehle einen Blick auf die Fundamentaldaten und den LunRo-Chart der führenden Unternehmen. Mit LunRo ist gemeint, dass der Kursverlauf von links unten nach rechts oben im Chart verläuft. Warum ist das wichtig? Leider wird diese triviale Voraussetzung von Anlegern gerne ignoriert und man versucht sein Glück bei fallenden Aktien.

Drei Top-Qualitätsaktien

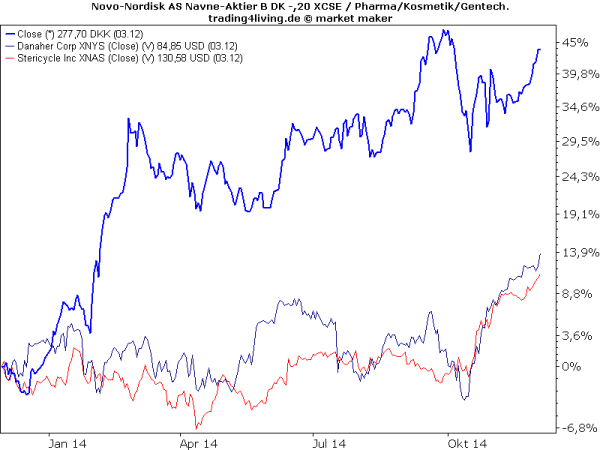

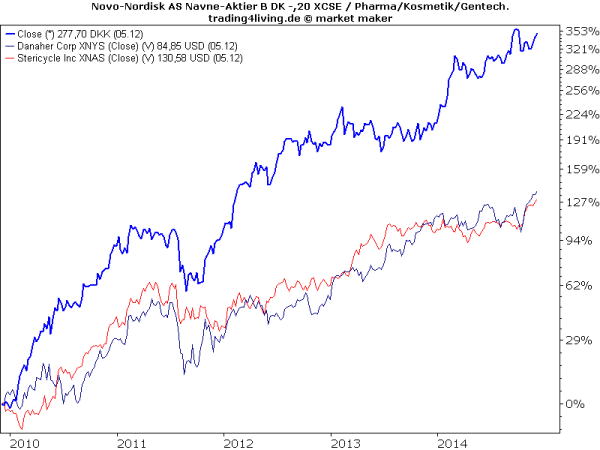

Wie haben sich die vor einem Jahr genannten Aktien entwickelt? Wenn Sie sich über das Kursplus wundern (rechte Skala in Prozent), denken Sie daran, dass es sich bei Danaher, Novo-Nordisk und Stericycle um solide Weltfirmen handelt. Es bedarf keiner Zockerpapiere, um außergewöhnliche Renditen zu erzielen. Und das Schöne daran: Das Potential bei den Qualitätsaktien ist nicht ausgereizt. Danaher und Stericycle starten gerade.

Abbildung 2: Wenn Sie die Möglichkeit haben, wählen Sie die Sahnehäubchen statt Index-Mischmasch.

Abbildung 3: Geduld wird belohnt bei Top-Qualitätsaktien.