Bollinger Bänder – ein Klassiker

Mit Hilfe der Bollinger Bänder lassen sich Volatilitätsveränderungen messen, die beim Puzzle der Kursprognose nützliche Dienste leisten.

Mal eng, mal weit

Das obere Bollinger Band ist der Gleitende Durchschnitt (GD) plus die Standardabweichung, das untere Band der GD minus der Standardabweichung. Wenn die Standardabweichung zunimmt, wird der Korridor zwischen den Bändern immer größer. Der Indikator reagiert damit auf eine zunehmende Volatilität.

Quelle: Aschoff, Aktienanalyse für jedermann, Beck Wirtschaftsberater

Im oberen Teil des Commerzbank-Charts ist die Wellenbewegung der Bollinger Bänder entlang der Kurse gut zu erkennen. Die Verengungen und Ausweitungen sind ein wertvoller Hinweis auf Trendveränderungen. Zur Verdeutlichung habe ich im unteren Teil den Abstand der Bänder zueinander abgetragen. Es wechseln sich enge und weite Phasen als Ausdruck der Volatilität ab. Trader nutzen das Wechselspiel (Volatilitätsausbrüche) für Spekulationszwecke.

Volatilitätsintensität

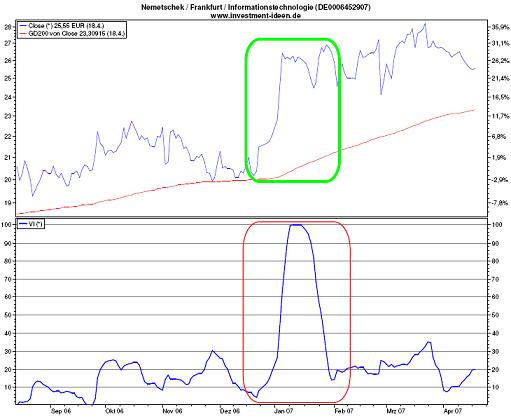

Der Volatilitäts Intensität Indikator (VI) berücksichtigt das Wechselspiel der Volatilität. Er schwankt zwischen Null und Hundert. Niedrige Werte bedeuten ein relativ niedriges Volatilitätsniveau, hohe Werte vice versa. Seine Einsatzmöglichkeiten sind vielfältig. In Kombination mit dem Schwungkraft Indikator bieten sich Screenings nach abgeschlossenen Sekundärkorrekturen im Primärtrend an. Bitte beachten Sie, dass ein Volatilitätsausbruch nur eine Bewegung ankündigt, aber nichts über die Richtung aussagt.

Quelle: www.investment-ideen.de