Die Frage „lohnt es sich noch?“ ist so alt wie die Börse

ist auf Focus online erschienen.

Nachfolgend das Interview

(Quelle: www.finanzen100.de)

08.03.2013 • Finanzen100

Die Trendfolgestrategie ist sehr erfolgreich und wird von vielen Fonds und einer immer größeren Zahl an Investoren verfolgt. Finanzen100 hat sich die Strategie von dem Börsenexperten Heiko Aschoff erklären lassen und über die aktuelle Lage an den Finanzmärkten diskutiert.

F100: Herr Aschoff, Sie sind Herausgeber eines Börsenbriefs, der unter anderem auf das Prinzip der Trendfolge setzt. Erklären Sie uns die Grundidee Ihrer Strategie.

Trends existieren auf allen Märkten. Zwischen den Aktien „im Trend“ und dem Rest des Marktes entstehen dadurch Kursdifferenzen, die wir profitabel nutzen. Der zweite Namensteil ‚Folger‘ bezeichnet die zweite Eigenschaft: dass sich Trendfolger nämlich nicht mit Hellseherei beschäftigen, sondern Trends identifizieren und diesen dann folgen. Wir sehen also kein Trends vorher, sondern nutzen einfach die, die es schon gibt. Das steht im Gegensatz zum weltweiten Prognosewahn.

In meinem Börsendienst stelle ich meine persönlichen Aktienfavoriten vor, die zu meiner Anlagephilosophie passen. Am liebsten spüre ich mittel- bis langfristige Trends auf, die über das hektische Tagesgeschäft an der Börse hinausgehen. Dabei halte ich es so einfach wie möglich.

F100: Wenn es so einfach wäre, den richtigen Trend aufzuspüren, würden es alle machen. Was tun Sie?

Es ist ein gern gepflegtes Märchen der Investmentbranche, dass Geldanlage schwierig sei und nur von Experten erfolgreich bewältigt werden kann. Das kann ich nicht bestätigen, mit einer Einschränkung: Die größte Herausforderung sind wir selber.

Wir Menschen tappen gerne in jede Psychofalle. Fundamentale und technische Analyse kann man wie ein Kunsthandwerk erlernen. Je nach Fleiß, Talent und Leidenschaft wird sich der Erfolg einstellen. Dagegen lassen sich unsere angeborenen und anerzogenen börsenschädlichen Verhaltensweisen nicht so leicht korrigieren. Selbst wenn wir uns der Psychofallen bewusst sind, springen wir öfters hinein, als uns lieb ist. Ein bewährtes Regelwerk schützt vor den schlimmsten Torheiten.

Ich mache mir ständig Gedanken über die Zukunft, entwickle Szenarien und Strategien, aber am besten fahre ich mit dem Ratschlag des berühmten Spekulanten Jesse Livermore:

„Versuchen Sie nicht, die Entwicklung des Marktes vorwegzunehmen – halten Sie sich einfach nur an die Zeichen des Marktes, an das, was er für Sie bereithält.“

F100: Wie identifizieren Sie einen Trend?

Erstens: Eine fundamentale Einschätzung muss immer von der Technischen Analyse bestätigt werden. Eine aussichtsreiche Aktie sollte nicht nur durch ihr gutes Zahlenwerk überzeugen, sondern auch durch positive Kursavancen.

Zweitens sind die Verhaltensweisen der Menschen einander sehr ähnlich. Deshalb bewegen sich Kurse immer in Trends. Viele Anleger fühlen sich nur dann wohl, wenn ihre Meinungen von den Kursverläufen bestätigt werden. Deshalb ist die Wahrscheinlichkeit höher, dass sich ein Trend fortsetzt, als dass er sich umkehrt.

Und drittens muss man die Geduld haben, auf den richtigen Augenblick zu warten. Das entscheidet maßgeblich über den Erfolg. Nicht jeder Tag ist ein guter Tag, um Aktien zu kaufen. Wenn die Hauptmärkte korrigieren oder sich in Abwärtstrends befinden, fallen zwangsläufig die meisten Aktien. Spätestens dann ist es an der Zeit, sein Geld in sicheren Anlagen zu parken, bis die Baisse vorüber ist.

F100: Die meisten Aktienindizes sind in den vergangenen Monaten stark gestiegen und notieren im Bereich mehrjähriger Hochs. Würden Sie Anlegern raten, jetzt noch auf den fahrenden Zug aufzuspringen?

Das Problem mit dem „abgefahrenen Zug“ oder die Frage „lohnt es sich noch?“ ist so alt wie die Börse. Damit werden wir Anleger immer wieder konfrontiert. Leider gibt es kein Patentrezept. Wir stellen uns der Herausforderung mit Hilfe fundamentaler und technischer Screeningverfahren, die die Märkte und Branchen tief bis zu den Einzelaktien durchleuchten. So bekommen wir einen besseren Einblick, was hinter den Kulissen passiert.

Das hat dazu beigetragen, dass wir mit unseren institutionellen Mandaten längst in dem rasenden Börsenzug sitzen. Selbst die Schuldenkrise hat uns nicht von den Plätzen getrieben. Ohne die Scans und das Regelwerk hätte uns der Markt garantiert mehrmals zum falschen Zeitpunkt aus dem Zug gelockt. Mein Rat ist: Überprüfen Sie ihre favorisierte Anlagestrategie, falls Sie nicht längst im Börsenzug sitzen. Befindet sie sich im Einklang mit dem Markt?

Wer auf dem Bahnsteig mit vollen Geldkoffern steht, ist jetzt in einer zwiespältigen Lage. Einerseits wird man mit der Angst konfrontiert, etwas zu verpassen. Andererseits nagt angesichts der dynamischen Kurssteigerungen im Hinterkopf die Befürchtung, nach dem Sprung auf den Zug in eine Vollbremsung zu geraten. Es wäre nicht das erste Mal, dass die Märkte an historischen Wegmarken verschnaufen und die Anleger durchschütteln.

F100: Oder die Anleger springen genau auf den falschen Börsenzug. Wie finde ich meinen eigenen Erfolgstrend?

Konzentrieren Sie sich auf Qualitätsaktien, die ihren eigenen Weg gehen. Indizes sind ein Gemischtwarenladen. Nur wenige darin enthaltende Aktien sind spitze, die meisten unterdurchschnittlich. Picken Sie sich die besten Titel heraus. Halten Sie daran so lange wie erträglich fest. Bauen Sie sich mit echten Qualitätsaktien ein Gewinnpolster auf, von dem Sie in mageren Zeiten zehren können, wenn die Kurse korrigieren. Wenn sie so vorgehen, dann wird die Frage des rasenden Börsenzuges an Schärfe verlieren.

Denken Sie daran: Solange die Märkte nicht in Panik verfallen, wird man für exzellente Aktien ständig einen gefühlt zu hohen Preis zahlen müssen. Wenn der Langfristchart von links unten nach rechts oben verläuft, ist es logisch, dass man rückwirkend fast nur in der Nähe der Höchstkurse zum Zuge kam. Der Haken an der Sache ist: Jeder Trend bricht irgendwann. Besonders bitter ist das, wenn man der Letzte war, der noch aufgesprungen ist – und ausgerechnet dann die Erfolgsstory endet. Dann hat das Risikomanagement seinen großen Auftritt.

F100: Woran kann ein Privatanleger bevorstehende Korrekturen oder gar das Ende eines Trends erkennen? Und wie kann er sich davor schützen? Ist Charttechnik unerlässlich oder gibt es andere Faktoren, die man zu Rate ziehen kann?

Neue Höchststände sind kein Grund, um Positionen zu verkaufen. Märkte respektive Aktien können länger steigen – oder fallen – als der Verstand erlaubt. Lassen Sie Gewinner laufen, aber seien Sie konsequent in der Verlustbegrenzung. Es gibt unzählige Methoden. Keine ist richtig oder falsch. Aber achten Sie darauf, dass sie ihre festgelegte Strategie im Fall der Fälle auch umsetzen – ohne Ausnahme! Überprüfen Sie regelmäßig die Wirksamkeit ihrer Verlustbegrenzungsstrategie.

F100: Welche Absicherungsstrategien würden Sie Anlegern empfehlen, die bereits investiert sind?

Ob investiert oder nicht, ich bevorzuge mentale Stopp-Loss-Marken auf Tages- oder Wochenschlusskursbasis. Letztgenannte filtern die unsystematischen Kursbewegungen heraus. Ich möchte nicht vom Marktrauschen eines Tages ausgestoppt werden, sondern wenn der Trend wirklich bricht.

Klassische Verlustbegrenzungsstrategien orientieren sich gerne an markanten lokalen Tiefs, Unterstützungszonen, durchbrochenen gleitenden Durchschnitten oder ähnlichem. Eine Steuerung über das Gesamtdepot ist eine weitere sinnvolle Möglichkeit.

Wofür Sie sich auch entscheiden, beziehen Sie immer die wahrscheinliche Position der anderen Anleger mit ein. Wenn alle an den gleichen Punkten ihren Stopp-Loss setzen, werden diese mit höherer Wahrscheinlichkeit gerissen. Das ist dann gefundenes Fressen für alte Hasen. Platzieren Sie ihre Marken großzügig außerhalb der populären Bereiche. Ist Ihnen das Stopp-Loss zu weit entfernt, verzichten Sie lieber auf den Trade.

F100: Wie viel Notenbankpolitik und wie viel Konjunkturoptimismus steckt Ihrer Ansicht nach in der Rallye der Aktienmärkte und wie ist Ihre Erwartungshaltung an den weiteren Verlauf des Börsenjahres?

Eine alte Börsenweisheit lautet: Kämpfe nicht gegen das Fed, also die US-Notenbank. Die Notenbanken haben die Lizenz zum Gelddrucken. Damit können sie die Märkte nachhaltig beeinflussen. Das gilt auch für die anderen wichtigen Notenbanken.

Vor anderthalb Jahren war für mich das entscheidende Ereignis, das die Schuldenkrise für die Märkte beendete, dass die Europäische Zentralbank (EZB) ihre Zurückhaltung aufgab und die Geldschleusen öffnete. Kurz vor Weihnachten 2011 startete der EZB-Chef Mario Draghi eine in dieser Form noch nie dagewesene Notenbankaktion. Er vergab an die Banken Dreijahres-Zinstender zu Traumkonditionen und wendete so die drohende Kreditklemme im Bankensektor ab. Ich sah das als Game-Changer und berichtete darüber in meinem Börsenblog. Hintergründig zielte die Aktion darauf ab, die Nachfrage nach europäischen Staatsanleihen anzukurbeln. Man wollte die Zinsen senken, um die Schuldenlast der notleidenden Staaten zu entschärfen. Das hat funktioniert.

Es folgten weitere Notenbankinterventionen, die den eingeschlagenen Weg fortführten. Ich bezeichne diese Vorgehensweise als Draghi-Put, da die Notenbanken alles tun, um einen Crash an den Märkten zu verhindern. Das sichert die Kurse gegen einen Verfall ab. Solange der Rückenwind von den Notenbanken anhält, stellt sich für mich nicht die Frage, ob es zu viel des Guten ist, sondern dass ich den laufenden Trend so lange wie möglich profitabel begleiten kann.

F100: Welche Sektoren werden dieses Jahr aus Ihrer Sicht besonders gut laufen?

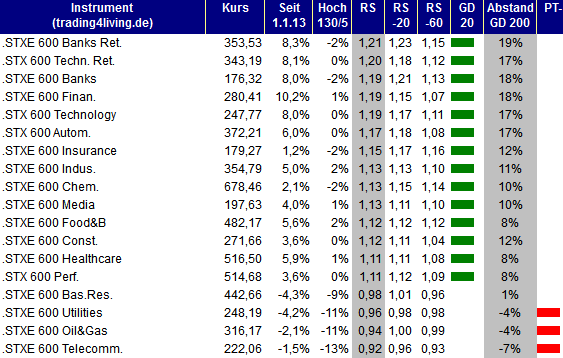

Ich empfehle zunächst einen kurzen Blick in die Vergangenheit. Mit einfachen technischen Verfahren wie dem Relative-Stärke-Index (RSI) lassen sich Trends identifizieren. Wo passiert gerade etwas? Betrachten Sie dazu einfach diese Ranking-Tabelle der europäischen Branchen. Sie ist ein nützlicher Ausgangspunkt für tiefere Analysen. Ein einfacher Trendcheck ist hilfreich, Bereiche zu identifizieren, in denen wo man genauer hinschauen sollte. Was sind die fundamentalen Ursachen für die Trends? Besteht eine hohe Wahrscheinlichkeit, dass der Trend weiter befeuert wird? Eine Erläuterung der Ranking-Systematik finden Sie in meinem Börsenblog.

Im Mittelteil der Tabelle stechen derzeit die Branchen Chemie, Nahrungsmittel und Gesundheit hervor. Sie sind momentan nicht so extrem im Fokus wie die Branchen an der Tabellenspitze, bilden aber auch nicht das Schlusslicht am Tabellenende, was auf Probleme in der Branche hindeuten kann.

F100: Und wenn wir unsere favorisierte Branche identifiziert haben?

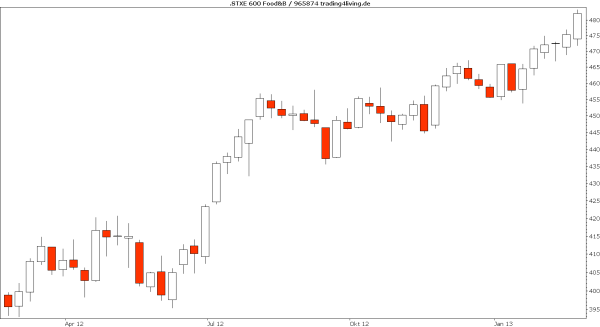

Betrachten Sie den Kursverlauf der letzten zwei Jahre. Die Trends verlaufen wunderbar von links unten nach rechts oben, gelegentlich unterbrochen von gesunden Konsolidierungen. Die Nahrungsmittelbranche und der Gesundheitssektor geben schon wieder Gas.

In einem nächsten Schritt forsche ich nach den fundamentalen Ursachen, die eine Branche antreiben und stelle mir die Frage, ob das so weiter gehen kann. Analysieren Sie die Marktführer der Branche. Bestätigen diese den Gesamteindruck? Wenn die Leader nicht mitziehen, steht der ganze Branchentrend auf wackeligen Beinen.

Hat man seine Favoriten gefunden, stehen Überlegungen zur Positionsgröße, dem optimalen Einstieg und der Verlustbegrenzung auf der Agenda. Das war es schon. Viel Erfolg bei der Aktienjagd!

Heiko Aschoff ist ein ehemaliger Pensionsmanager und aktuell Geschäftsführer der Investment Ideen GmbH und bringt im Rahmen dieser Tätigkeit den Börsenbrief Investment Ideen heraus.