Hallo Herr Aschoff, es gibt zur Zeit nicht einen einzigen Aktienbären mehr, Mark Faber, Dirk Müller, sind zum Bullen geworden, auch im Börsenradio nur noch positive Stimmen. Selbst meine Lokalzeitung schreibt, kauft Aktien. Der allgemeine Tenor, kleine Rücksetzer, aber keine Gefahr. Der Buffett Indikator zeigt seit 4 Jahren eine Überbewertung an und Warren Buffett sitzt die gleiche Zeit auf viel Cash, der Markt ist Ihm zu teuer. Mit freundlichen Grüßen…

(der Stammleser ist mir bekannt)

Vielen Dank für den guten Hinweis!

Da kann ja nichts mehr schief gehen 😉, wenn diese Herren das meinen. Ausgenommen natürlich Warren Buffett, vor dem ziehe ich meinen Hut. Psychologie ist ein wichtiger Schlüssel für den Börsenerfolg. Wenn „alle“ nur noch Aktien empfehlen, selbst beim Friseur oder der Taxifahrer einen mit todsicheren Tipps (nichts gegen Taxifahrer!) beglücken will, könnte bald das Gegenteil eintreffen. Ob die berühmten Experten vorher warnen werden? Gut, wenn man seine eigene Anlagestrategie hat, die ohne Expertensegen auskommt.

Wie misst man „Euphorie“ und wann wird es brandgefährlich auf dem Börsenpakett?

Sparbücher zu Mobilcom

Haben Sie den Aufstieg und Fall des Neuen Marktes im Jahr 2000 als Anleger miterlebt? Dann kennen Sie extreme Euphorie und (später) Panik. Anfang 2000 wollten sogar eingefleischte Hardcore-Sparer Wertpapierdepots auf Dackel & Co. eröffnen, um die Wahrscheinlichkeit einer Aktienzuteilung bei der beliebten „Neuemissionslotterie“ zu erhöhen. Die meisten Neuemisionen waren derart überzeichnet, dass allein die Zuteilung fast einen sicheren Gewinn bedeutete.

Und falls die Herrschaften in der IPO-Lotterie leer ausgingen, könne man die Mobilcomaktie kaufen. Da, so damals der Enkel, wären momentan 10% Prozent monatlich drin. Okay, das mit dem Dackel ist übertrieben, die Renditeerwartung nicht. Das Geschehen ist nach zwanzig Jahren sehr präsent in meinem Gedächtnis.

Und heute?

Von dem kollektiven Wahnzustand um die Jahrtausendwende sind wir Lichtjahre entfernt. Aber wie misst man die Zwischentöne und welche Bedeutung haben sie für den Aktienerfolg? Ich kenne keine Patentlösung. Korrekturen können jederzeit kommen. Entscheidend ist, wie man damit umgeht.

Psychologie ist ein Teil unseres Warnsystems

Sentimentindikatoren und das Verhalten kapitalstarker Investoren gehören dazu. Börsenpsychologie und die Eigenarten des Menschen (nicht nur Angst und Gier) sind wichtige Erfolgsfaktoren, aber nicht die Einzigen.

Wir fühlen uns gut gewappnet wie in den Jahren zuvor. Es ist sehr angenehm, wenn man auf eine erprobte Anlagestrategie vertrauen kann, die ohne den täglichen Börsenzirkus auskommt.

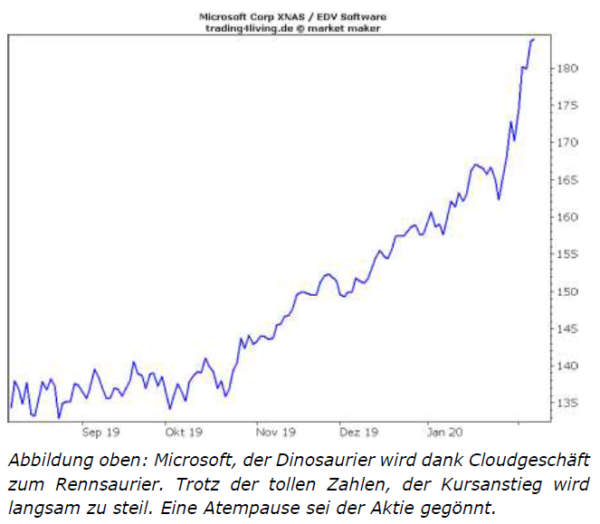

Quelle: Auszug aus den Investment Ideen vom 9. Februar 2020