Woran erkenne ich einen guten Kaufzeitpunkt?

Legen Sie einen Vergleichsmaßstab fest, ab dem Sie einen Marktrückgang zur Erhöhung der Sparrate oder Kauf von Einzelaktien nutzen wollen.

Verschaffen Sie sich einen Preisvorteil

Was haben Dips, Korrekturen und Baissen gemeinsam? Wie könnte ein Vergleichsmaßstab als Signalgeber aussehen? Es gibt viele Möglichkeiten, eine davon ist die Volatilität. Bevor die Erwartungen zu hoch werden: Kein Vergleichsmaßstab ist perfekt, keiner kann die (tiefsten) Tiefs ex ante prognostizieren! Was man jedoch erwarten kann, in der Nähe eines Tiefs günstiger einzusteigen (bzw. die Sparrate zu erhöhen).

Realistisches Ziel ist es, einen Zeitpunkt mit einem ordentlichen Kursabschlag zu erwischen.

Je häufiger das gelingt, desto besser für die Durchschnittsrendite (Beispiel mit Fuchs Petrolub).

Volatilität als Angstmesser

Die Volatilität ist neben dem Handelsvolumen und dem Kurs eine wertvolle Hilfe im Puzzle der Kursprognose. Märkte fallen mit Pauken und Trompeten. Je größer die Angst, je größer der Rückschlag, desto heftiger der Volatilitätsanstieg. Die Entwicklung der Volatilität ist ein mögliches Kriterium, wann man seine Sparrate erhöhen könnte. Am Beispiel der Wall Street möchte ich das Phänomen kurz erläutern.

Extreme Vola-Spitzen signalisieren Dips

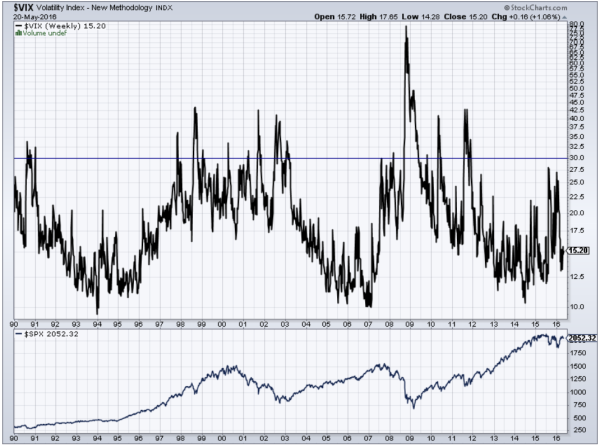

Im obereren Chartfenster sehen Sie Entwicklung der Volatilität (VIX). Im unteren Teil die Kursentwicklung des Aktienindex S&P500. Achten Sie auf die Spitzen. Die horizontale Linie ist eine mögliche Hürde, die die Volatilität überspringen muß, um ein Signal zu erhalten. Je höher die Hürde, desto seltener die Signale, aber umso heftiger wahrscheinlich die Kursdelle.

Volatilität und S&P500 über zehn Jahre. Achten Sie auf die Dips bei Vola-Spitzen. Quelle: Courtesy of www.stockcharts.com

Das große Bild

Volatilität und S&P500 über 26 Jahre. Die Hürde (horizontale Linie) wurde höher gelegt (30); Quelle: Courtesy of www.stockcharts.com

Typische Kaufchancen

Volatilität und S&P500 über ein Jahr. Die höhere Volatilität korreliert mit Kursrückgängen. Die roten Markierungen skizzieren Volatilitätsphasen über zwanzig. Beachten Sie die unterschiedlichen Kursrückgänge und Volatilitätsniveaus. Quelle: Courtesy of www.stockcharts.com

Seien Sie kreativ!

Fühlen Sie sich ermuntert, mit der Volatilität zu experimentieren. Statt einer festen Triggermarke (horizontale Linie) könnte man die Standardabweichung nutzen, um statistische Ausreißer objektiv zu identifizieren. Mit den Bollinger Bändern steht uns ein bewährtes Regelwerk zur Verfügung. Oder verwenden Sie andere Marktstrukturdaten.

Es lohnt sich, die Verhaltensweisen der Marktteilnehmer in Extremsituationen zu studieren.

Die Bollinger Bänder als Trigger, wann man aufpassen sollte. Quelle: Courtesy of www.stockcharts.com

- Weitere Tipps zum Positionsaufbau bei einer Depot-Neubestückung

- und zum Positionsgrößen Management.

- Vorsicht beim Cost Average Effect. Worauf Sie achten müssen, damit der Schuß nicht nach hinten losgeht!

- Vier entscheidende Fragen vor dem Aktienkauf oder Sie lassen sich von uns inspirieren.