GD200-Fantasien, Nebenwerte und fliehende Truppen

Seit Mitte letzten Jahres schwindet die Marktbreite. Auf den ersten Blick war alles in bester Ordnung. Mit den kräftigen Rücksetzern im August, Oktober und dem schlechten Jahresstart ist die Fassade eingestürzt.

Bulle im Sauerstoffzelt

Anleger quälen sich mit der Frage, ob wir nahe einer Kaufgelegenheit sind, oder ob nach dem Aufatmen der Kurse dem Stier endgültig die Puste ausgeht. Das wüsste ich auch gerne, aber mir bleibt als Normalsterblicher nichts anderes übrig, als die Zeichen des Marktes zu deuten und meine Anlagestrategie im Einklang mit dem Markt fortzuschreiben.

Sherlock Equity

Es gibt viele Puzzleteilchen. Einige davon konnten Sie in meiner Chronologie einer Börsenkorrektur live verfolgen. Heute möchte ich zwei weitere herauspicken. Eine davon ist die berühmte 200-Tage-Durchschnittslinie, die andere führt uns an die Wall Street.

Nebenwerte und GD-200 Gedankenspielereien

Ich kann mich sehr gut an mein Nebenwertedepot mit Schwerpunkt Deutschland erinnern. Gegen Jahresende 2007 bekam es auf unerklärliche Weise Fallsucht. Selbst extrem überverkaufte Zustände führten zu keinem nennenswerten Rebound. Die Finanzmarktkrise versteckte sich noch.

Insider waren alarmiert

Heute ist mir klar, dass Insider mit sensiblen Finanzinformationen bereits in 2007 sehr vorsichtig wurden. Es traf zuerst die Nebenwerte, dann ein halbes Jahr später die Blue Chips. Die Lawine riss Mitte 2008 alles runter.

Und heute?

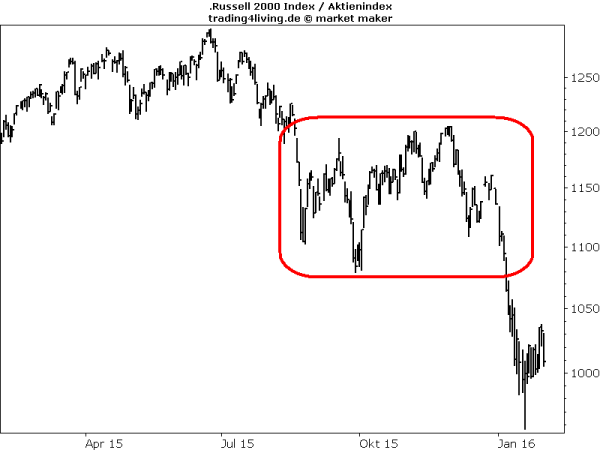

Der Russell 2000 ist das amerikanische Pendant für US-Nebenwerte. Sehen Sie wie schwach der Index Vergleich zu den Hauptmärkten ist? Die Tiefschläge vom August und Oktober führten zu keiner Erholung in die Nähe des Allzeithochs. Stattdessen ging es weiter in den Keller.

Abbildung 1: Der Russell 2000 ist nicht in bester Verfassung. Nebenwerte reagieren sensibel auf Risiken. War es das schon?

Fallender GD-40 und Kurs-Jojo

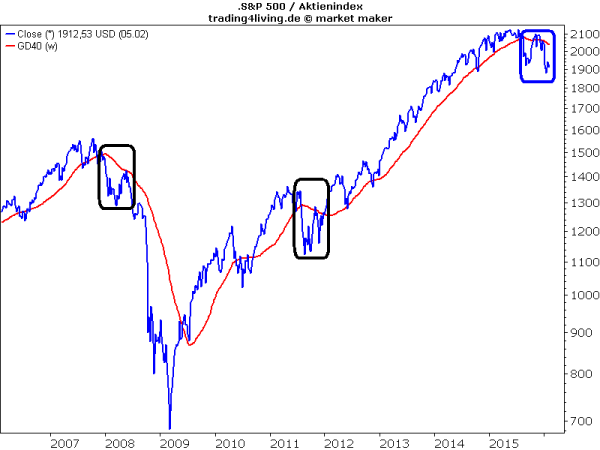

Im nächsten Kurschart habe ich den GD200 durch die „rauschärmere“ GD40 Variante auf Wochenbasis ersetzt. Vergleichbar mit der heutigen Situation (blauer Kasten) gab es in den letzten zehn Jahren nur zwei weitere Fälle (schwarze Rechtecke), wo ein fallender GD40 in Kombination mit länger fallenden Kursen darunter vorkam. Einmal endete die „Korrektur“ in einem Bärenmarkt (2008), fünf Jahre später war es eine Kaufchance im Bullenmarkt.

Abbildung 2: Es gab in den letzten zehn Jahren nur zwei Situationen (schwarze Rechtecke), die mit den heutigen Kurskapriolen (fallender GD40 und Kurse länger darunter) vergleichbar sind. Sekt oder Selters? Flexibel bleiben für überraschende Entwicklungen!

Die Truppen sind müde

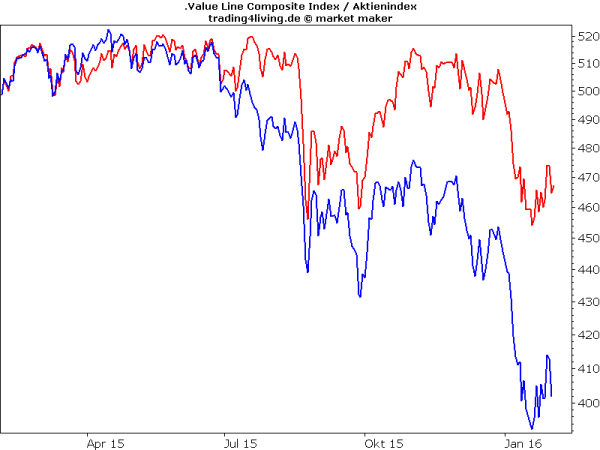

Eine Schlacht kann nur gewonnen werden, wenn die Truppen den Generälen folgen. Genau das ist am Aktienmarkt seit Monaten nicht der Fall. Die Mehrheit fällt, während wenige hochkapitalisierte Blue Chips die Fahne hoch halten.

Der Value Line Index offenbart das Phänomen. In dem Index werden im Unterschied zum S&P500 alle Aktien gleichgewichtet. Während der S&P500 (rot) um die letzten Tiefs aus dem August / Oktober tanzt, ist der Value Line Index von der Tanzfläche gefallen.

Abbildung 3: Der Value Line Index offenbart die schwache Marktbreite.

Keine Zeit für Helden

Bleiben Sie offen für überraschende Marktentwicklungen. Versuchen Sie nicht die Zukunft vorherzusehen, sondern achten Sie auf das aktuelle Drehbuch. Solange die Geschichte nicht klar genug erscheint, empfehle ich die Defensiv-Mannschaft auf dem Feld zu lassen.