Der richtige Zeithorizont

Die Frage klingt banal, beschreibt aber ein Phänomen, das den Anlageerfolg erheblich beeinflusst. Nur wenige Anleger, die sich als Investor oder Langfristanleger bezeichnen, handeln auch so. Wenn es an den Märkten schwierig wird sind die langfristigen Ziele schnell vergessen. Ein plötzlicher Wechsel zum Kurzfristinvestor gefährdet den Anlageerfolg. Die Zeithorizonte müssen aufeinander abgestimmt sein und zur Strategie passen. Dazu ein Beispiel wie wichtig der verfolgte Zeithorizont und „Gewinnerqualitäten“ sind.

Gewinnerqualitäten

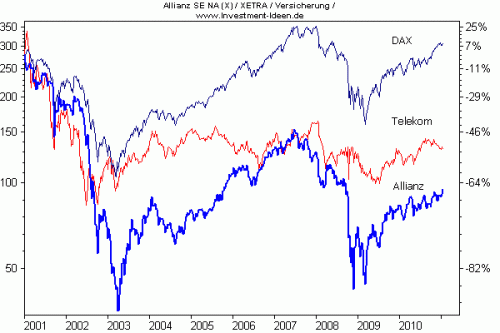

In der letzten Ausgabe der Investment Ideen hatte ich angedeutet, warum Großkonzerne keine Rendite-Langweiler sein müssen. Aber das trifft nur zu, wenn bestimmte Kriterien beachtet werden. Sich einfach die Blue Chips dieser Welt ins Depot zu legen, funktioniert nicht. Die Formel gutes Unternehmen = gute Aktie führt zu Enttäuschungen. Warum kommen Aktien wie die Allianz oder Deutsche Telekom nicht ins Laufen? Die Anteilsscheine stehen heute tiefer als vor zehn Jahren. Die üppige Dividende ist ein schwacher Trost.

Wertschöpfung für Aktionäre

Die Großkonzerne müssen in der Lage sein, eine angemessene Marge zu erwirtschaften – und zwar nachhaltig. Nur wenn es gelingt die Wertschöpfung in Gewinne für die Aktionäre umzumünzen, winkt eine überdurchschnittliche Rendite. Die in der letzten Ausgabe besprochene Novo Nordisk verfügt über solche Qualitäten. Solange sich daran nichts ändert, hängt sie Allianz, Telekom & Co ab. Langfristig.

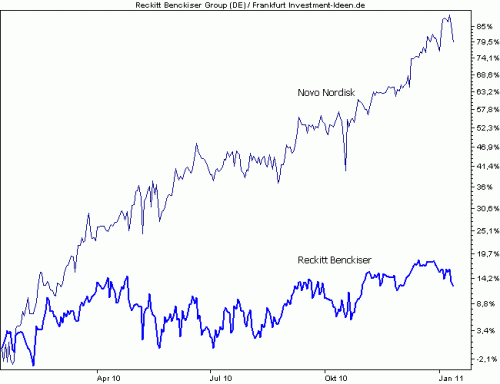

Etwas gemütlicher geht es bei unserem Strategiedepotwert Reckitt Benckiser zu. Im Jahresvergleich mit Novo Nordisk schlagen 14 Prozent Gewinn zu Buche. Novo Nordisk kommt auf knappe 80 Prozent Gewinn. Ist Reckitt eine „Telekom“? Eine „Allianz“? Der Schein trügt.

Fundamental verfügt Reckitt über die Gewinnerqualitäten einer Novo Nordisk. Betrachten Sie den folgenden Chart. Die rechte Skala zeigt den Kursgewinn in Prozent:

Geduld zahlt sich aus

Reckitt hat die Nase vorn. Die Aktie erfordert Geduld. Für Langfristanleger kein Problem. Zumindest theoretisch. Nicht wenige Anleger vergessen den Langfristaspekt und werden nach einigen Monaten der Stagnation unruhig. Ganz zu schweigen bei einem Jahr Seitwärtsbewegung. Also werden die Pferde gewechselt. Bedauerlich, wenn der neue Favorit sich als lahmer Gaul entpuppt, während Reckitt die Geduld belohnt. Entscheidend ist, dass der fundamentale Basistrend intakt bleibt.

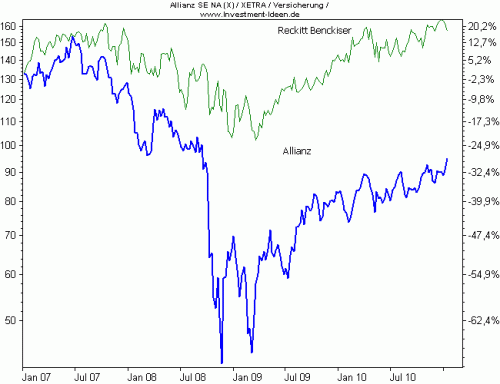

Eine „Gewinneraktie“ vom Typ „gemächlich“ a’la Reckitt Benckiser hat einen weiteren Vorteil. Bei Marktturbulenzen verliert sie weniger. Das schont die Nerven. Schauen Sie selbst:

Fazit: Die Anlagestrategie muss sich im Einklang mit dem Anlagehorizont befinden. Es ist wichtig darauf zu achten, ob vermeintliche Blue Chips oder populäre Konzerne über Gewinnerqualitäten verfügen. Sonst läuft man Gefahr, selbst von „gemächlichen“ Qualitätsaktien vom Schlage einer Reckitt abgehängt zu werden. Damit die Geduld nicht überstrapaziert wird, mische ich im i² investor unterschiedliche „Temperamente“ – aber alle Favoriten müssen über Gewinnerqualitäten verfügen.

Man muss dem Kommentar, der natürlich nichts Neues bringt, einverstanden sein.

Dennoch, wert gelesen zu werden, auch wenn er nur eigene Einstellungen bestätigt. MbG R.B